Молитва трейдера от пробоя ложного

Как отличить истинный пробой уровня от ложного?

Торговля так называемых ложных пробоев – это ошибка, которая может обойтись довольно дорого. Давайте посмотрим, как именно можно свести к минимуму количество таких входов, используя простые наглядные стратегии Price Action, объема и сканирования волатильности.

Это самая большая трудность, с которой сталкивается трейдер: вы входите в сделку, которая обещает быть пробоем, подтвержденным техническим анализом, но цена разворачивается и выбивает ваш стоп. Когда такое происходит снова и снова, такие ложные пробои могут быстро истощить ваш торговый счет.

Две наиболее распространенные ошибки, которые делают активные трейдеры:

– неиспользование коротких стопов, что приводит к слишком дорогостоящим убыткам,

– переторговка по “рваным” графикам со слабыми, неопределенными техническими сигналами входа. Если вы торгуете по “рваным”, низковолатильным графикам, то у вас, скорее всего, будет много срабатывающих стопов и небольшое количество прибыльных сделок.

Понимание того, какие конкретно типы графиков стоит торговать, может склонить шансы в вашу сторону, поскольку сильные пробои часто продолжаются по тренду, если их правильно торговать. В данной статье мы покажем вам, как минимизировать количество входов в ложные пробои, используя простые, наглядные стратегии, основанные на Price Action, объеме и сканировании волатильности.

Минимальные торговые диапазоны

Чтобы избежать ложных пробоев, особенно важно сконцентрироваться на торговле только акциями, имеющими достаточно высокую волатильность, чтобы получить хорошее соотношение риска и прибыли. При отборе акций для свинговой торговли, лучше всего искать в диапазоне цен от 20$ до 70$ за акцию, с объемом не менее 1 млн. акций за торговую сессию.

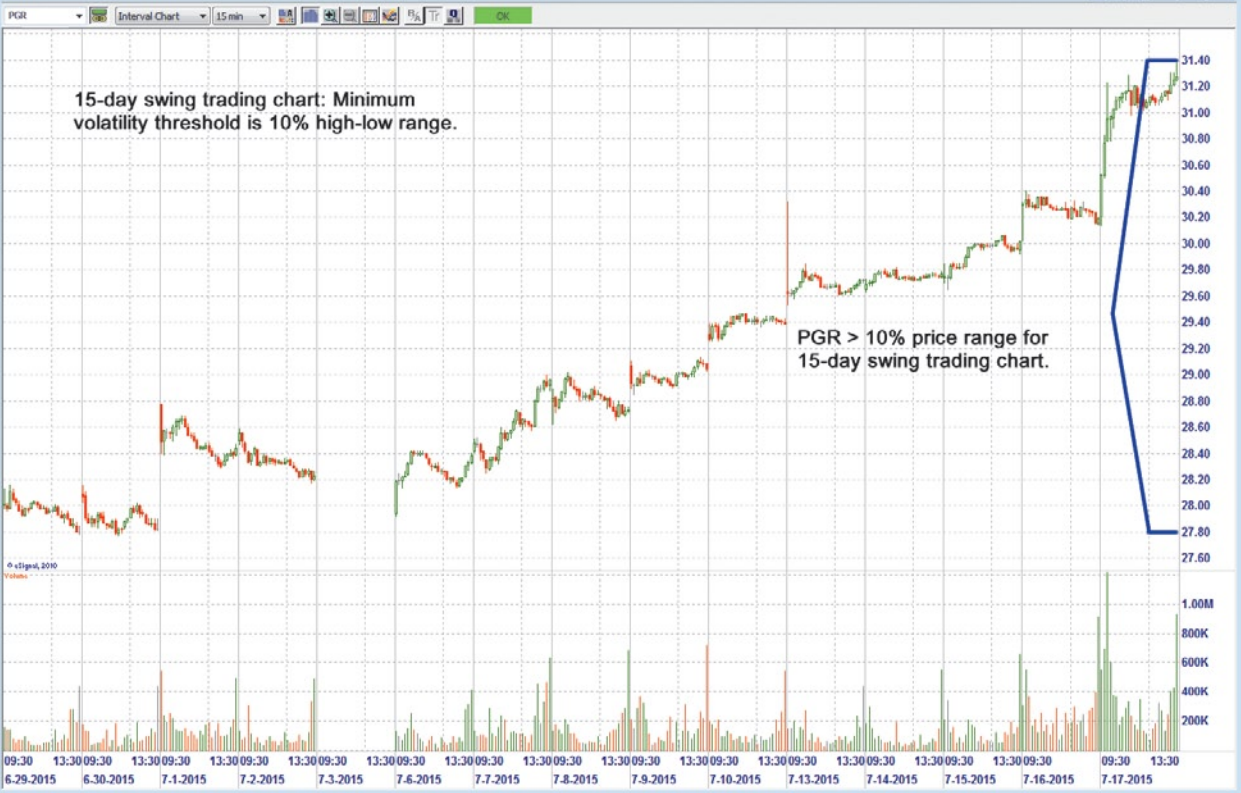

Просматривая график за последние 15 дней, для свинговой торговли нужно установить важное пороговое значение: торговать только акции, имеющие диапазон не менее 10%. Например, если посмотреть на 15-минутный график Progressive Corp. (PGR) за 15 дней (рисунок 1), можно увидеть, что торговый диапазон составляет от 27.80$ до 31.40$, т.е. 3.60$ для 30-долларовой акции, что удовлетворяет минимальному требованию в 10%. Обратите внимание, что на этом графике цена находится в сильном повышающемся тренде.

Такой ориентир минимальной волатильности в 10% поможет избежать набора позиций в акциях, в которых ложные пробои происходят в рваных, сжатых диапазонах торговли. Аналогично, акция, которая стоит 50$, должна иметь минимальный диапазон 5$ (например, Low 15 дней на уровне 45$, а High – 50$ за акцию).

При торговле внутри дня, нужно искать акции стоимостью от 20$ до 70$, средний диапазон внутридневной торговли в которых составляет не менее 1.5 пунктов, а объем – не менее 15 000 акций в минуту. Такой пример приведен на минутном графике Paypal Holdings Inc. (PYPL) за один день (рисунок 2). Чтобы свести к минимуму ложные пробои, лучше всего сконцентрироваться на акциях, имеющих движение диапазона открытия не менее 0.50$ – 0.80$.

Техническое обоснование использования минимальных диапазонов торговли хорошо известно профессиональным трейдерам: высоковолатильные графики с сильным трендом облегчают вход на пробой. Трейдеры Уолл-стрит говорят, что такие графики находятся “в игре” (in play), потому что сильный объем покупок поднимает цену до новых вершин.

Проверьте сами: посмотрите на 20 своих последних стоп-лосов. Скорей всего, вы увидите, что большинство из них не прошли этого простого теста на “порог волатильности”.

Сигналы объемов, позволяющие избежать ложных пробоев

Хорошо известно, что высокий объем может использоваться как сигнал подтверждения моментума для входа на пробой High. Вы, возможно, часто видели на графиках движения цены вверх после пробоя на повышенном объеме. Но может иметь место ложный пробой, если объем и цена недостаточно сильные, чтобы поддерживать тренд. Это приведет к развороту цены.

Если внимательно посмотреть на бары объема на дневном графике Eros International (EROS) на рисунке 3 (он охватывает период 90 дней), можно увидеть, как дни с повышенным объемом последовательно приводят к появлению новых High. Входы в свинговую сделку в дни, следующие за днями с повышенным объемом, привели бы к продолжительному трендовому движению. Обратите внимание, что эти бары с повышенным объемом не менее чем в два раза превышают высоту 2-3 предыдущих баров. Такой исключительно высокий объем приводил к продолжению восходящего трендового движения цены, снижая риск ложных пробоев.

Трендовые пробои трехфазного канала

Хорошо известно, что тренды с углом наклона 45 градусов – самые лучшие для торговли на продолжение движения. Чтобы найти их заранее, полезно искать устойчивые, с меньшим наклоном восходящие движения. Они зачастую получают дополнительную силу от продавцов, формируя идеальные для торговли графики, подобные показанному на рисунке 4 дневному графику DBV Technologies (DBVT). Этот график охватывает период 90 дней.

Он иллюстрирует 3 основные фазы: начальная консолидация, промежуточное движение с небольшим наклоном и затем – сильное движение под углом 45 градусов. Каждая из трех основных фаз тренда длится примерно две недели, давая множество возможностей для открытия сделки. Такой переход от неопределенности к медленным покупкам, а затем – к ускоренным покупкам, является моделью, которую можно визуально найти на многих графиках. Это помогает находить сильные формации для торговли.

Правильный визуальный отбор такого типа графиков может существенно помочь избежать ложных пробоев. Развитие навыков распознавания моделей требует времени. Но приведенный пример показывает, на каких графиках лучше всего сосредоточить внимание.

Пробои по ленте при дейтрейдинге

При торговле акциями внутри дня, вход на пробой можно выявить, отслеживая операции в окне time & sales и используя классическую тактику чтения ленты. Это один из немногих инструментов анализа по которому ключевые стратегии остаются неизменными на протяжении многих лет. Чтобы избежать ложных пробое при дейтрейдинге, важно знать, когда на вашей стороне моментум. Для этого надо читать ленту.

На минутном графике Etsy, Inc. (ETSY) на рисунке 5 вы видите, что цена прошла от 17$ за акцию до 23.90$ устойчивым продолжительным движением за 2.5 часа. Самое главное, за чем нужно следить в ленте – это движение цены, особенно то, насколько быстро она проходит каждые следующие 10 центов. При поиске устойчивых пробоев, зачастую можно увидеть, как поток транзакций (“принты”) в ленте ускоряются в ходе пробойного ралли.

Окончательное подтверждение дают объемы, т.е. когда в ленте появляются блоки сделок институционалов (обычно 1000 и больше акций за транзакцию), как показано на рисунке 5. Этот участок ленты был скопирован в 10:01. Видно, насколько далеко цена ушла после этого, когда появились показанные блоковые сделки.

Графики, которых надо избегать

Торговля самых сильных пробойных графиков с установившимся трендом может помочь избежать ложных пробоев. Следует избегать слишком дорогих и слишком дешевых акций, а также переторговки по “рваным” графикам. Вот что не надо торговать:

– дешевые акции (меньше 5$ за акцию). Ими легко манипулируют нечистоплотные и закупающие их наперед вендоры и промоутеры. Акций дешевле 5$ нужно избегать, так как у этих бумаг достаточно специфическое поведение. Торговля тысячами дико волатильных акций в надежде получения мелких прибылей – это спекулятивная азартная игра в чистом виде. Подобно “эффекту лотереи”, широко рекламируемые заработки на дешевых акциях значительно перекрываются существенными убытками в них средних трейдеров (о чем реклама умалчивает). Pump & dump очень популяризируется промоутерами, поскольку ценами таких акций легко манипулировать.

– Дорогие акции (свыше 100$ за акцию). Если у вас нет 5- или 6-значной суммы на счете, то акций, которые торгуются значительно выше 100$, надо избегать. Соотношение риск/прибыль и маржа, необходимые для торговли таких акций, делают их менее пригодными для внутридневной и свинговой торговли. Их волатильность ниже (в процентном отношении), чем у акций стоимостью 20$ – 70$ (для рассмотренного 10%-го диапазона торговли за 15 дней). Это потенциально может приводить к ложным пробоям. Кроме того, торговля дорогими акциями связывает торговый капитал, который можно лучше использовать, торгуя группу из разных акций, где наблюдаются новые пробои.

План торговли пробоев: советы для успеха

Еще одно хорошее правило, которого следует придерживаться: входите в сделку только когда оба – S&P 500 и торгуемый график делают пробой на новый High двух дней. Входы на таких днях обычно оказываются лучше, чем входы на днях, когда новый High не установлен, т.е. рынок находится внутри диапазона предыдущего дня.

С точки зрения управления рисками, имеет смысл использовать начальный и следящий стопы не более 1.50$ – 2.00$ в сочетании с управлением размером позиции – масштабированием (увеличением прибыльных позиций каждые 2$ в восходящем тренде для акций ценой 20$ – 70$).

От профессиональных трейдеров часто можно слышать умные фразы типа: “короткий стоп – это хорошо” или “сомневаешься – выходи”. Короткие стопы – ключевой фактор для успешной торговли пробоев. Избегая ложных пробоев в своей торговле и внимательно применяя управление рисками, вы можете выработать более последовательный и точный подход к торговле.

Будьте в курсе всех важных событий United Traders — подписывайтесь на наш телеграм-канал

Ложный пробой – особенности и нюансы торговли.

Сегодня поговорим о таком явлении как ложный пробой и о том, как его правильно торговать. Итак, что такое ложный пробой простыми словами.

Как образуется ложный пробой?

Ложный пробой — это ситуация, при которой происходит пробой и уход цены за уровень поддержки/сопротивления, с последующим возвратом цены обратно за этот уровень в противоположную сторону от пробоя. По сути, это обман основной толпы на рынке.

Понятие ложного пробоя неразрывно связано с уровнями. Чтоб правильно определить ложный пробой или отторговать эту модель необходимо найти ключевой уровень.

Подробнее о сильных уровнях читайте в этой статье.

Теперь подробнее о механике образования ложного пробоя. Допустим у нас есть уровень сверху. Крупный игрок хочет набрать необходимую позицию, в следствии чего цена повышается и пробивает уровень. После пробоя уровня происходит импульс и съем стопов других участников, которые были выставлены за уровень. Если после пробоя крупный игрок готов двигать цену в текущем направлении и дальше, то пробой будет истинный. К тому же, к этому движению будут присоединяться и мелкие спекулянты, в следствии чего цена будет двигаться дальше. Если импульс на пробое был слабый и крупный игрок не набрал необходимую позицию, либо не готов покупать и хочет за счет обманного движения распродать актив, то цена может вернуться за уровень и упасть. Это и будет называться ложным пробоем. Соответственно, те кто покупал на прорыве тоже будут выходить по стопам, так как выставляли стоп заявки под уровень. По этой причине цена после возврата под уровень может развернуться в обратную сторону.

Как торговать ложный пробой?

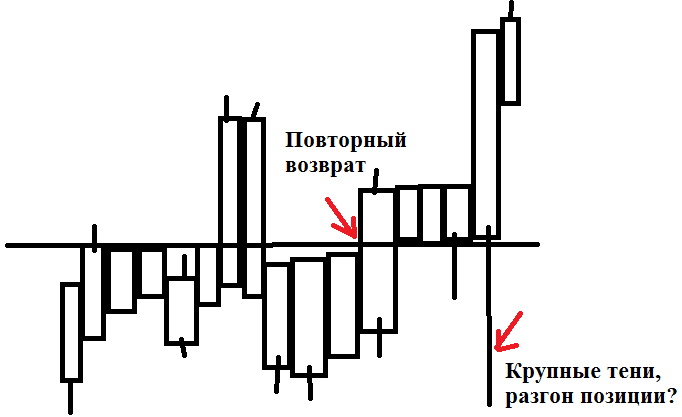

Но если цена повторно будет возвращаться над уровень, можно при закреплении попробовать купить инструмент второй раз. Тем более если возврат происходит на повышенных объемах, либо инструмент кидает большие тени вниз, при этом отката не происходит. Это может говорить о разгоне позиции крупным игроком.

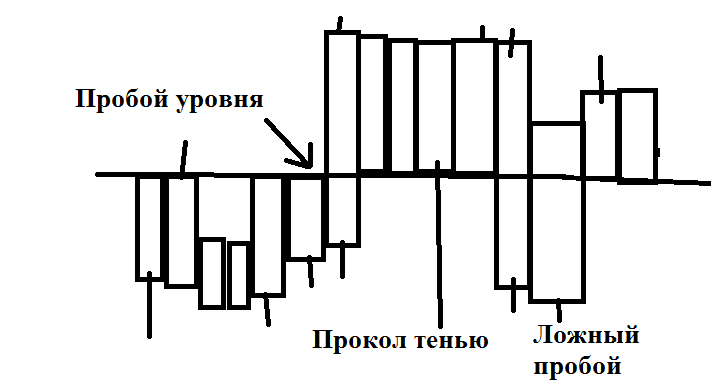

Чаще всего за счет ложного пробоя крупный игрок набирает необходимую позицию. Я подразделяю пробой на несколько видов:

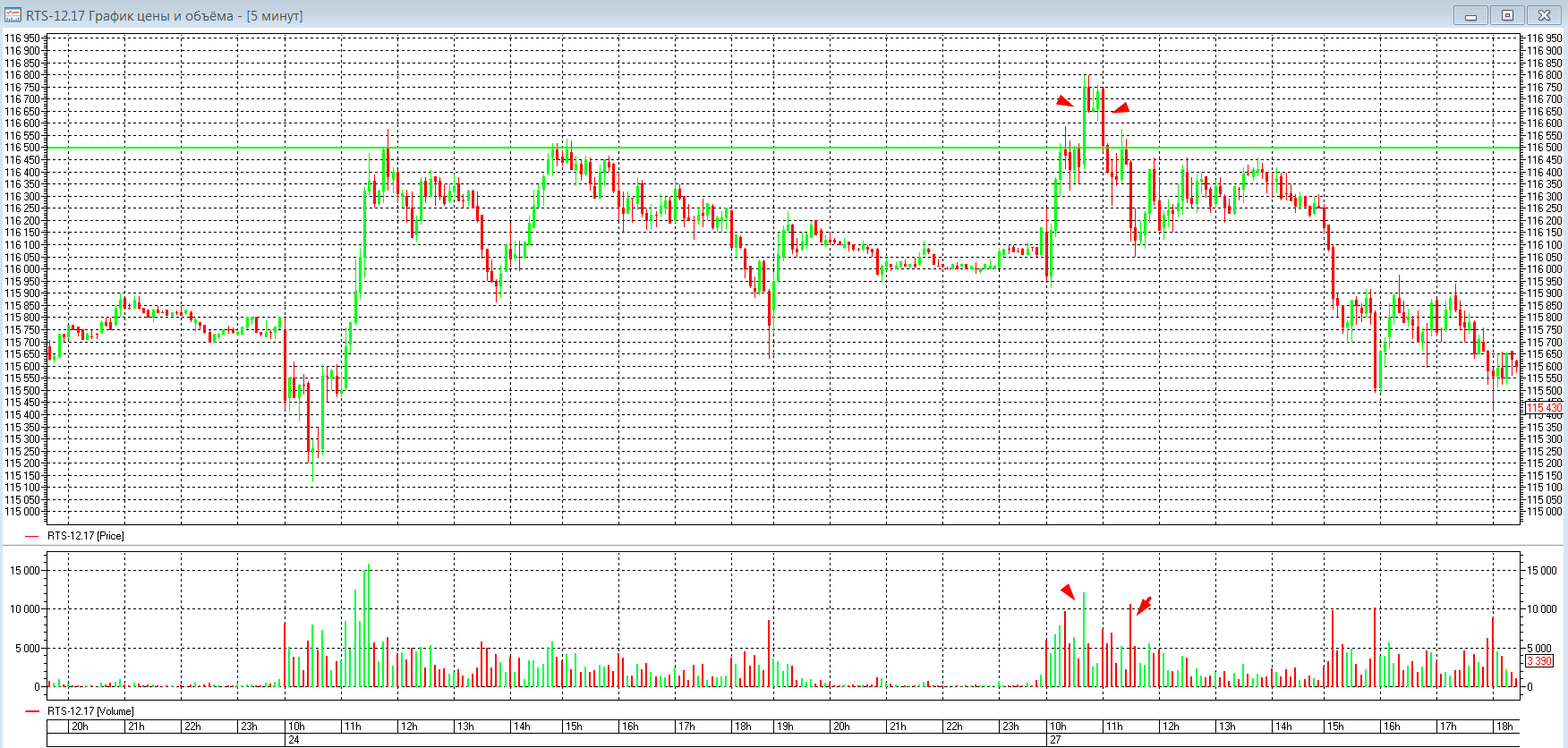

Первый вид пробоя, который происходит против основного движения. Пример на скрине в самом верху. Такой пробой может быть образован как резким проколом тенью, так и с полноценным закрытием выше уровня. Закрытие может быть как 1 баром, так и большим числом. Эта модель может давать хорошую точку входа. Пример ниже. На графике видно что произошел пробой экстремума с закрытием цены выше. Пробой прошел на объемах и первый импульс был как раз за счет съема стопов. После чего цена не удержалась выше уровня и вернулась обратно под него, при этом уход за уровень также произошел на повышенных объемах. Большинство пытались купить на прорыве и выставляли заявки под уровень. После того как цена не удержалась выше, инструмент обвалился под уровень и снял стопы, выставленные снизу. В данном случае хорошая точка входа формировалась на ретесте уровня с обратной стороны, после возврата под уровень и закрепления ниже. Желательно входить максимально близко к уровню. Если нас выбьет по стопу и цена вернется обратно, то лучше не перезаходить, так как высока вероятность пилы в данной области. И в этом случае лучше покупать инструмент уже на прорыве и закреплении выше новых максимумов.

Теперь я рассмотрю ситуацию с ложным пробоем по движению. Например, происходит прорыв уровня и цена начинает закрепляться выше. Но вдруг происходит прорыв вниз, после которого цена обратно возвращается над уровень. Опять же это может говорить о силе покупателя и о том что есть интерес к данному инструменту. Особенно если все это происходит на повышенных объемах. Ложный пробой вниз может быть как с проколом, так и с полноценным закрытием ниже. Если инструмент пускает большие тени вниз это может говорить о том, что крупный игрок пытается разогнать позицию. Хорошей точкой входа будет заход от уровня при возврате цена после ложного пробоя и закрепления выше. Я не рекомендую перезаходить, если вас выбило по стопу, так как после второго ложного пробоя повышается вероятность пилы в этой области и лучше перечертить уровень по новому максимуму.

Чтоб обезопасить себя от ложного пробоя, перед входом в позицию по движению дожидайтесь закрепления цены над уровнем. Если уровень очень сильный и максимально четкий, без ложных пробоев и проколов, то импульс на пробое такого уровня может быть очень сильный. Так как большинство стопов участники прячут за уровнем. И единственная возможность зайти на импульсе, это либо уход цены на пару пунктов выше, либо на съедении плотности, если она есть. Главное действовать в таком случае нужно очень быстро.

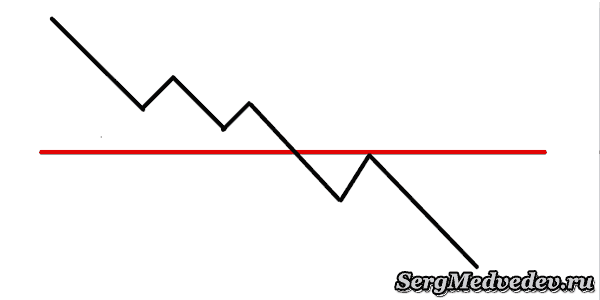

Отдельно хочу выделить ложный пробой против основного движения в сильном тренде (пример на нисходящем тренде ниже). Открывать позицию в обратную сторону, особенно если уровень слабый и сформирован на м5 таймфрейме, не рекомендую. Так как высока вероятность повторного возврата к этому уровню и нового пробоя. Возможно крупный игрок просто не набрал нужной позы и импульс получился слабый. Да и в отличии от сильных ключевых уровней и уровней в боковиках, импульс на пробое такого уровня может быть недостаточно сильный. Хотя если сильный тренд, то многие будут покупать/продавать инструмент на прорыве. Все зависит от ситуации.

На этом небольшой вводный урок по ложным пробоям буду заканчивать. В следующих статьях я еще вернусь к этой теме и более подробно расскажу о возможных точках входа. Подписывайтесь на новости сайта чтоб не пропустить. Всем профита. Пока.

С уважением, Станислав Станишевский.

Ложный пробой уровня. Как один крупный игрок вывозит всех с рынка

Биржевая торговля это всегда борьба! Борьба с самим собой и с таким же соперником, как вы, по ту сторону экрана, который в отличие от вас может обладать огромными ресурсами, инсайдерской информацией и даже в какой-то мере влиять на рынок!

Скажете, борьба нечестная? -) Хм, а где вы собственно в реальной жизни видели справедливость?

Ведь на самом то деле на биржах соревнуются между собой банки, хедж-фонды и институциональные инвесторы, которые открывают сделки на десятки миллионов долларов.

Именно они двигают рынок и используют различные уловки, дабы отнять у нас и друг у друга деньги, а мы всего лишь можем идти за рынком и не попадаться на их уловки -)

И одна из таких уловок, которую ежедневно могут встречать трейдеры во время торговли, будь то бинарными опционами или на Форекс – ложные пробои уровней.

Ложный пробой уровней

Итак, начнем наверное, с самого элементарного – типичного ценового движения. На рынке цена, всегда без исключений, движется от уровня к уровню, от поддержки к сопротивлению и наоборот.

Да, цена может отталкиваться от уровней, пробивать их и делать с ними все что угодно, но в целом вся торговля ведется вокруг них. Возникает вполне логичный вопрос почему? А дело, как всегда, кроется в одной банальной детали — в деньгах -)

Уровни поддержки и сопротивления – это место где, и продавцы и покупатели, устанавливают свои стоп заявки для ограничения убытков. Следовательно, для того чтобы одной категории трейдеров заработать, необходимо толкнуть цену и скушать стопы другой категории трейдеров.

Все трейдеры (настоящие трейдеры!), без исключения, работают и торгуют по одной схеме, особенно если это касается технического анализа. И разметка уровней происходит по одной схеме, что у трейдера в России, что у трейдера из США или Японии. Ровно такая же ситуация обстоит и с установкой стоп приказов!

Следовательно, любую толпу крупный игрок может прогнозировать, а самое главное — манипулировать ею! К примеру, рассмотрим стратегию ложного пробоя уровня поддержки, при нисходящем тренде, по которой действуют крупные биржевые игроки.

Как определить ложный пробой уровня

В момент, когда цена подходит к ключевому уровню, трейдеры сразу делятся на три категории:

- Те, кто войдут на покупку (Buy, Call), в расчете на то, что цена отобьется;

- Вторые откроют ордера Sell или купят опционы Put, в момент когда свеча немножко залезет за уровень (на пробой);

- Третьи же будут выжидать развития ситуации.

К какой категории вы отнесёте себя? -)

Естественно, цена в любом случае пойдёт по одному из двух сценариев. Но, поскольку тренд медвежий, логично же, что большинство посчитают более перспективным сценарий на продажу?

Вот тут и вступают в игру крупные игроки, которые допустив небольшой пробой уровня, резко начинают покупать. Как следствие, цена начинает возвращаться обратно, к пробитому уровню.

Как вы думаете, что это дало крупному игроку?

Смотрите, изначально толкнув цену вниз, или даже скорее, это сделали сами же трейдеры своими продажами (поскольку их большинство на рынке в данной ситуации), с рынка были выкинуты игроки, которые открывались на отбой, поскольку их стопы, были сорваны.

Затем цена была оттолкнута крупными игроками вверх к сопротивлению.

В этой точке у продавцов, которые открылись на продажу, срабатывает самый естественный инстинкт — страх потерять деньги, поскольку появляется мысль о том, что у рынка нет силы, толкать цену ниже.

В то же время у покупателей, которые были выкинуты ранее появляется надежда, что рынок начнет заново расти, да и продавцы закрывшиеся в ноль или с небольшим убытком также начинают покупать.

И угадайте, что делает крупный игрок? Правильно, толкает цену в сторону тренда, как собственно изначально и было задумано!

Именно так, зачастую, поступают крупные банки и компании проводя интервенции на рынке.

Как отличить пробой от ложного пробоя уровня

Следовательно, для того чтобы не вестись на обманки крупных игроков, толпы и рынка, никогда не нужно спешить.

Главное правило, если ведете торговлю на пробой уровня — ждите отката ! И пробойная свеча может откатить, и следующая за ней (что случается ещё чаще), может двинуться совсем в противоположную сторону.

Поэтому, при пробое, лучше переждать 1-2 свечи и только, если пробой подтвердится, открывать позицию в сторону пробоя.

Простое правило, работающее в 90% случаев — если свеча, пробившая уровень, закрылась за ним, а следующая открылась в направлении пробоя, то пробой не ложный и можно входить в рынок.

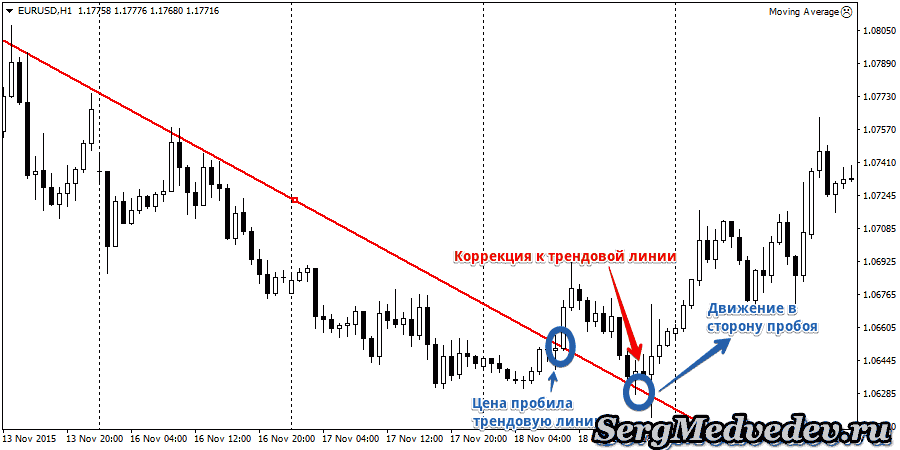

Подобная методика торговли на пробой называется «Вход коррекцией». Благодаря ей вы можете обойти ложные пробои уровней и не оказаться за бортом.

Для восходящего тренда картинка будет зеркальной.

И кстати, подобная обманка со стороны крупного игрока происходит не только на горизонтальных уровнях поддержки и сопротивления.

В качестве примера можете взглянуть на ложный пробой трендовой линии, где похожей схемой крупный игрок выносит с рынка покупателей, затем продавцов, после чего двигает цену в сторону пробоя.

Надеюсь, прочитав эту статью, вы поняли, насколько тесно переплетается графический и технический анализ с психологией рынка, с анализом поведения толпы и отдельного крупного игрока.

Вход на коррекции, в сторону пробоя позволяет быть не выброшенным рынком, однако тут необходимо не просто терпение, самое главное — умение выжидать. Как у охотника!

Понравилась статья? Расскажи друзьям!

Источники:

http://utmagazine.ru/posts/12970-kak-otlichit-istinnyy-proboy-urovnya-ot-lozhnogo

http://trader-nt.ru/lozhnyiy-proboy-osobennosti-i-nyuansyi-torgovli/

http://sergmedvedev.ru/binarnye-opciony/obuchenie-treiding/lozhnyj-proboj/